宁波银行:全民财富管理时代,迅速崛起的“新星”

- 来源:中国消费金融网

- 发表于: 2021-09-23 18:35:45

- 责任编辑: 192770115

来源|贸易金融网记者|张铭研我国财富管理业务方兴未艾,迎来发展黄金时代。以个人金融资产计算,中国已成为全球第二大财富管理市场。财富管...

来源|贸易金融网

记者|张铭研

我国财富管理业务方兴未艾,迎来发展黄金时代。以个人金融资产计算,中国已成为全球第二大财富管理市场。财富管理业务的宗旨是让客户选择适合的理财方式,实现个人资产的保值增值,从而降低存储风险。

管理咨询公司麦肯锡认为,在居民财富管理需求持续高涨、数字化浪潮强势来袭、行业创新不断涌现的背景下,预计未来中国个人金融资产仍将维持10%的增速,有望在2025年达到332万亿元。但是,对标世界发达经济体,中国居民的金融资产占总资产比例明显偏低,占比有望持续提高。

长远来看,财富管理时代是迈向共同富裕目标的关键时期,是金融机构的历史使命完成期,也是商业银行升级的重要转折点,更是零售金融的“蜕变机遇”。

从多维角度来看,宏观层面上,全民财富管理大时代已经开启。中观行业层面上,银行业已经将财富管理提升到战略高度。微观机构层面上,宁波银行的财富管理业务迅速脱颖而出。

全民财富管理大时代已经“拉开帷幕”

我国财富规模经历了由无到有、由少到多的过程。广大人民群众均从中分享到我国经济增长的成果。

随着国民收入的继续增多,居民对财富管理的需求从单一保值增值,逐步向专业化、多元化方向转变,同时更加强调安全性,金融机构财富管理服务也从传统高净值客户延伸到更广泛的客户群体。

党的“十四五”规划纲要为财富管理指明了方向:未来,应在坚持以人民为中心的基本原则指导下,实现“人民生活更加美好,人的全面发展、全体人民共同富裕取得更为明显的实质性进展”。

共同富裕国策要求,通过扩大中等收入群体比重,增加低收入群体收入,合理调节高收入,形成中间大、两头小橄榄型的社会分配结构。

其中,中等收入群体比例提高,意味着收入分配状况持续改善、经济发展成果更多更公平惠及全体人民。正如总书记指出:“扩大中等收入群体,关系全面建成小康社会目标的实现,是转方式调结构的必然要求。”

中等收入群体将是财富管理业务主要客户群体,这意味着全民财富管理时代已经来临。

同时,“十四五”规划纲要中也明确提出,要“稳妥发展金融科技,加快金融机构数字化转型”。

事实上,财富管理数字化转型竞争已经逐渐呈现白热化态势。众多金融机构已经纷纷借助数字化的“东风”,加强财富管理生态拓展,通过场景布局、数字营销、智能风控等推进业务转型。

而且,随着市场环境变化和科技赋能,财富管理已经逐步从产品驱动转为客户需求驱动。科技赋能下的财富管理将会加速从专业化迈向品质化,为客户提供更精准、更安全、更高效的“全生命周期”财富管理服务。

财富管理是银行业转型发展的“关键杠杆”

其实早在2005年,以银行理财产品为代表的财富管理开始渐入普通民众的视野。经过二十多年的发展,金融机构财富管理业务所拥有的资产规模也在不断扩大。

当前,财富管理领域主要包括基金、保险、券商、银行、互联网金融等机构。其中,银行在客户、服务、资产组织上都具有相对优势。

凭借成熟的账户体系和线下渠道,银行掌握最多的财富管理客户资源。基于牌照优势,银行可以提供多维度金融服务,提高财富管理客户粘性。此外,银行对于在固收资产、权益资产的组织和投资上,都体现出较强的能力。

从近期上市银行披露的2021半年报来看,财富管理不仅成为高频词汇,更成为各家提振中间业务收入的首要“功臣”。甚至,多家银行还首次提出加码财富管理业务,将其上升至战略层面。

不难看出,银行在财富管理市场增收的决心,从来没有像如今这般强烈。

银行为什么如此重视财富管理市场?因为财富管理业务是商业银行未来转型发展的“关键杠杆”。

首先,在低利率环境下,银行息差收窄已不可逆,因此扩大中间业务收入是必然选择。数据显示,2021年上半年,至少有三分之一的上市银行非息收入增幅快于净利息收。主要因为财富管理业务规模高增带来的收入贡献,特别是产品代销和理财等业务规模大增。

其次。财富管理需求上升,客户大幅增长,市场仍有增量空间。2020年全年和2021年上半年,银行个人客户数、零售客户资产(AUM)、私行达标客户等指标都呈现快速增长。

最后,财富管理属于轻资本业务,是银行轻资本转型的最佳方向。财富管理本身具有轻资本、弱周期等优势,能够为银行沉淀大量的低成本存款,提高客户的品牌忠诚度与综合贡献度。

展望未来,财富管理业务将迎来更多新的发展机遇。

宁波银行迅速成长为财富管理“冉冉新星”

作为国内最早一批开展财富管理业务的城商行,宁波银行理财自2005年发展至今,资产管理规模始终保持行业领先。

为了抓住财富管理时代红利,宁波银行先于众多银行,在2018年左右开始发力财富管理业务,2019年成立全国首家开业的城商行系理财子公司宁银理财,并打造财富管理、私人银行利润中心。

众所周知,宁波银行是城商行中打造“动态护城河”的王者。多元化的利润中心正是宁波银行的保持高增长的公开秘密。多年来,宁波银行因时而动、因势而变,不断精细化运营利润中心,从2008年5个利润中心,发展到如今12个利润中心。

从2020年开始,宁波银行将财富管理业务作为重要战略布局,一方面完善动态护城河,寻找新的利润增长点,另一方面,增加中间业务收入,“熨平”经济周期,实现稳健发展。

其实,财富管理比传统银行业务复杂,不仅跨赛道、跨平台、跨客群,考验银行硬实力,还考验银行战略、执行、决心和能力等软实力。

经过精细布局和资源整合,宁波银行财富管理迅速在银行业出圈,犹如冉冉升起的“新星”。

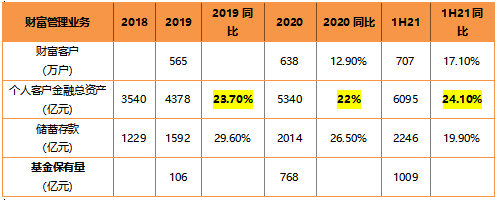

财富管理利润中心成立三年以来,宁波银行零售AUM每年呈现高速增长,均保持在20%以上。

截至2021年6月底,宁波银行财富客户数达到707万户,同比增长17.1%。宁波银行零售AUM达到6095亿元,同比增长24.1%。其中,在宁波银行零售AUM的构成中,非储蓄存款占比高达63.15%。

特别指出的是,中基协公布了2021年二季度末基金代销机构保有量前百强机构。银行系代销规模的优势依旧十分明显。其中,宁波银行的“股票+混合”基金和非货币公募基金保有量排在所有城商行的首位,前百强第21名,甚至超过了部分全国性股份制商业银行。

基金保有量在财富管理业务占比不高,但却是难啃的硬骨头。从这可以窥探宁波银行整体业务的稳健和韧性,树立了城商行高质量发展的典范。

此外,宁波银行私人银行业务的地位也显著提高,将是重要的竞争优势。

2021年上半年,宁波银行私人银行客户11209户,较年初增加3592户;私人银行客户AUM总量1288亿元,较年初增加332亿元,户均总资产1149万元。代理类业务收入33.94亿元,同比增加3.96亿元,代理理财、基金、保险等财富管理手续费收入增长较快。

在全民财富管理大时代,宁波银行作为“新星”将凭借在财富管理领域已有的优势,为更多客户的财富保驾护航,助力实现共同富裕的宏伟目标。