作者 |橙子同学来源|贸易金融(trade_finance)近两年内,持牌消费金融公司频频发布增资或拟增资信息,以通过增资来缓解资金压力。除了增...

作者 | 橙子同学

近两年内,持牌消费金融公司频频发布增资或拟增资信息,以通过增资来缓解资金压力。除了增加注册资本,消费金融公司也在积极拓宽融资渠道。

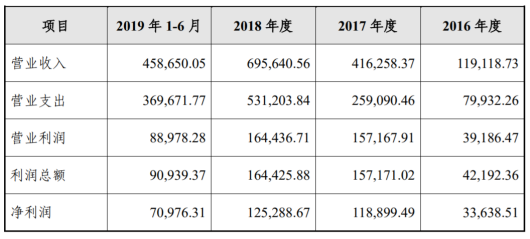

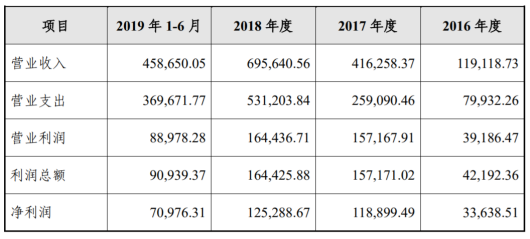

据了解,银行系的持牌机构除了自有本金和依靠股东背景资金外,融资方式还可通过同业拆借、ABS、发展等渠道获得不同成本的资金。1月14日,招联金融2020年第一期20亿元的金融债券成功发行,该期金融债票面利率3.48%,创迄今获批发行的4家消费金融公司(中银、捷信、兴业、招联)金融债的最低利率纪录,认购倍数3.15倍。中诚信作为信用评级机构,给予招联金融主体AAA评级,评级展望为稳定,并给予本期金融债AAA评级。本次金融债相关公告显示,截至2019年6月末,招联金融已获得165家金融机构授信,授信总额度为1803.69亿元。其中,股东招商银行给予招联金融270亿元同业授信中,4亿元为透支额度,在发行流动性风险事件时可直接支取使用。可以看出,本期债券的成功发行,将为招联提供充足的中长期资金。这不仅充分说明资本市场对招联金融的高度认可,更反映了其多年的稳健经营和优良的财务表现。招联消费金融成立于 2015 年 3 月 6 日,截至本募集说明书签署日,招联消费金融实收资本人民币 38.69 亿元,股东单位 3 家,分别是招商永隆银行持股 25.85%、招商银行持股 24.15%、中国联通持股 50.%。相关资料显示,截至 2019 年 6 月末,公司资产总额 766.35 亿元,股东权益 86.03 亿元,各项贷款余额 765.93 亿元,贷款规模在消费金融公司中位居前列,不良贷款率 2.08%;截至今年9月末,招联消金资产总额达到882.3亿元,净资产89.8亿元,资本充足率达13.11%。在过去的三年中,2016年末、2017年末、2018年末及2019年6月末,招联营业收入分别为11.91亿元、41.63亿元、69.56亿元、45.87亿元,年复合增长率达到141.66%;净利润分别为3.36亿元、11.89亿元、12.53亿元及7.10亿元,年复合增长率达到92.99%。整体看,招联金融体量快速增长后,仍然能够保持较高的营收和净利润水平,体现出健康的增长能力。实际上,资产质量方面,招联消费金融的不良率远没有此前一些外部评论的高。此前不乏评论以招联消金为例,称持牌消费金融不良率上行至3%以上。记者获取的投行资料显示,截至三季度末招联消金的不良率为1.76%,但其拨备覆盖率高达260%,风险抵御能力非常充分。在产品方面,招联金融旗下已拥有“好期贷、“信用付”和“零零花”三大产品体系,以线上模式为主,无抵押、无担保,凭个人信用申请,借款与还款全部在网上完成,极大满足了中低收入人群差异化的消费金融需求。其中,好期贷为现金贷产品,最高授信额度可达20万元,最长借款期限为36个月;信用付则为信用支付产品,借款人最长可享受40天免息和最长24期分期服务;零零花则专为在校大学生提供分期消费、闪付买单、低息借款等服务。 众所周知,消费金融承担着普惠金融的任务,规模优势是消费金融头部公司更好践行普惠的重要基础。招联金融相关负责人曾表示,公司自诞生之日起,始终将践行普惠金融的发展理念放在首要位置,随着客群覆盖面越广,风险成本也越大,而招联始终保持业内相对低定价,履行良心企业的社会责任,这是招联公司的余额规模和放款额相对更高、但营收却相对更低的原因。据记者了解,中国联通的支持重点侧重场景端,招联消费金融依托母公司中国联通的优势资源,不断拓宽消费金融场景,升级金融服务;招行的支持则主要侧重资金端,帮助公司丰富资金来源渠道,为公司业务持续发展提供有力保障。另外,招联金融还是国内首家以“互联网金融”定位的消费金融有限公司。公司以移动互联网为依托,以股东双方拥有的巨量客户群为基础,以大数据分析为精准营销和风险控制的技术支撑,为新时代居民的消费提供兼具标准化与个性化、优质的消费金融服务。截至 2019 年 6 月末,招联金融现有在岗员工 840 人,男占比70%,女占30%;硕士及以上学历占据占比40%。招联金融建设了职能独立、风险制衡、三道防线(贷前、贷中、贷后)各负其责的风险管理框架,并执行覆盖全公司范围的风险识别、计量、监控、管理政策和流程,确保公司的风险、资本和收益的均衡。在贷前、贷后、征信、反欺诈、模型、催收等风险管理方面,2016 年招联消费金融搭建了基于互联网大数据深度挖掘的“风云”风控系统,“风云”风控系统包括“云策”、“云信”、 “云智”、“云识”、“云盾”、“云网”、“云挽”七大模块。其根据客户不同风险、不同场景进行智能分级、自动校验、模型评分,通过抓取用户的社交行为及第三方征信数据,几秒内建立客户风险画象,几分钟内评估用户的资产质量,并收集用户特征对欺诈、伪冒、套现等行为进行有效拦截。借助互联网大数据征信和风险量化技术,建立差异化和精细化的授信审批策略,实现了授信申请的自动化审批,并根据风险的动态变化进行策略的快速迭代,有效防范新客户的信用风险。

- 相关标签:

-

金融债

-

利率

-

纪录