消费金融下半场,用户体验已成消费金融公司拉新、留客的关键指标,而招联消费金融似乎不怎么在乎。从传统消费金融到数字消费金融,展业方式...

消费金融下半场,用户体验已成消费金融公司拉新、留客的关键指标,而招联消费金融似乎不怎么在乎。

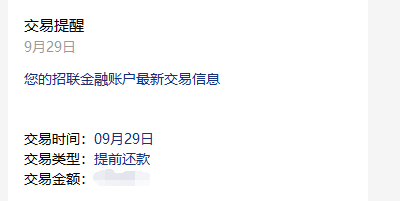

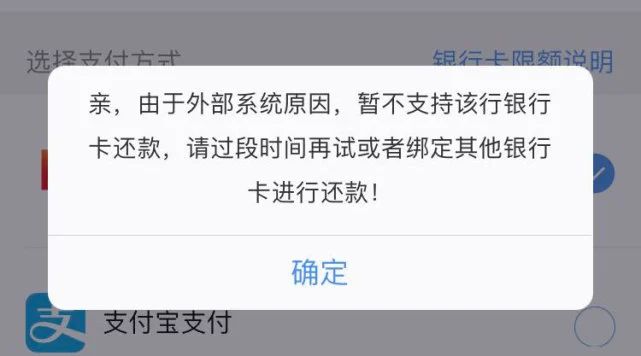

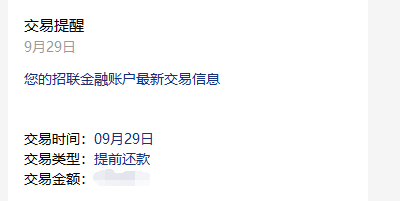

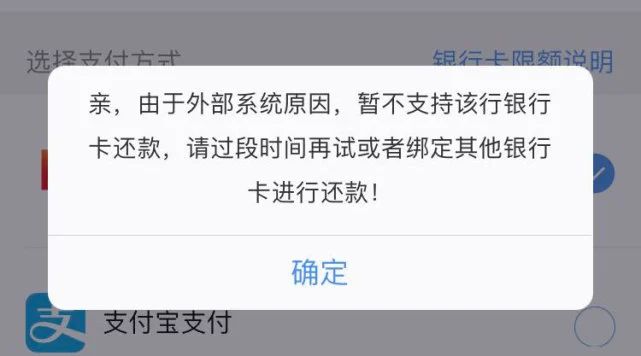

从传统消费金融到数字消费金融,展业方式已发生翻天覆地的变化,来自不同背景的玩家围绕线上场景开展获客、风控、贷后管理等多方面竞争。在此过程中,部分消费金融公司忙于跑马圈地,让声誉风险和用户体验成为盲区。近日,有用户反映招联消费金融因代扣系统故障导致用户逾期,期间,用户并未受到任何提醒电话、短信、邮件,只等来了招联消费金融的催收电话。用户对招联的操作感到十分愤怒,提前还款后注销了账户。当用户打开招联金融时发现一则提示,由于外部系统原因,暂不支持该银行卡还款,请过段时间再试或绑定其他银行卡进行还款。该用户称,绑定的光大银行卡状态正常,自己使用招联金融从未逾期,如今代扣不能使用,招联未通过多种方式告知用户。目前,银行、部分消费金融公司在还款日以及突发情况下,会及时通知用户最新动态,以防止用户忘记还款。如果因平台问题导致用户逾期,用户也可以向平台方投诉,将逾期情况加以说明。还有不少用户投诉称,在中国联通办理宽带业务时,被引导办理了“招联信用付”,造成用户宽带续费套餐变成了分期贷款。当前,仍有大量韦博英语等教育培训机构的用户控诉招联消费金融,试图解除被绑定的分期贷款。在持牌消金队列中,招联消费金融通过股东提供的场景、资金优势,利用线上化和外部渠道获客的方式,一举夺得持牌消金第一位的宝座。去年,招联消费金融大规模与光大银行App等平台合作拉新,通过补贴的方式疯狂获客。自2015年成立至今,招联消费金融一路高歌猛进,在去年更是以超14亿的净利润登上持牌消金榜首。2016至2019年,招联消费金融营收15.3亿元、41.63亿元、69.56亿元、107.40亿元,净利润分别为3.24亿元、11.89亿元、12.53亿元、14.66亿元。值得注意的是,2017年招联消费金融净利润增速接近300%,直接跨入净利润10亿的持牌消金序列。规模大肆扩张之后,增长开始出现疲软,数据显示,招联消费金融2020年上半年实现营收60.23亿元,同比增加30.76%;实现净利润5.78亿元,同比减少18.56%。在招联消费金融业绩飙升的背后,除却消费金融黄金时期的红利,招联消费金融净利能从个位数突破到十位数,一方面抱住了中国联通、招商银行等股东的大腿,另一方面离不开招联疯狂的展业套路。招商银行作为招联消费金融的大股东,是招联消费金融获取较低成本的资金的保障。2017年6月,招商银行为招联消费金融授信150亿元对的综合授信额度;2018年7月,招商银行再次对额度进行加持,授信230亿元综合授信额度;2019年6月,招商银行再次进行同业授信额度270亿元人民币。招联消费金融的融资主要依赖同业借款、同业拆借,融资渠道较为单一。截至2019年6月末,招联消费金融已经获得165家金融机构授信,授信总额度为1803.69亿元。除了招商银行为其提供资金便利之外,招联还通过发行金融债补血。今年4月初,招联消费金融发行规模为30亿元人民币的金融债券,这也是招联消费金融今年以来发行的第三期金融债,共计发行了70亿。招联消费金融仅用不到4个月的时间便将金融债额度使用完毕。招联发行的三期金融债票面利率分别仅为3.48%、3.04%和3.10%,利率创持牌消费金融公司最低记录。通过主动负债的方式筹集充足资金,有利于消费贷款投放。资产规模从零到近千亿,招联消费金融的不良贷款风险也持续上升。2016年、2017年、2018年和2019年上半年,招联消费金融不良贷款余额分别为1.5亿元、5.82亿元、13.93亿元和15.95亿元,不良贷款率分别为0.82%、1.24%、1.93%和2.08%。招联消金“小额、年轻”的业务特征比较明显,旗下“好期贷”、“信用付”和大学生贷款“零零花”均是互联网信贷产品,超一半的贷款金额在万元以内。在获客方面,招商银行和中国联通在客户端给予招联消费金融流量入口,也能够在自身既有的客群中导流给招联金融,通过招行手机银行、联通营业厅等上亿用户规模的App帮招联消费金融引流转化。招联金融旗下的好期贷在宣传中给出0.029%-0.0495%不等的日利率,即年利率在10.44%-17.80%之间,但有用户反映其好期贷的日利率高达0.09%,年利率达到32.85%。招联消费金融曾因息费太高被法院驳回相关诉求。判决书显示,因招联金融合同约定的罚息(或滞纳金)计收标准过高,法院依法酌定罚息(或滞纳金)以年利率24%为计算标准,招联消费金融诉求罚息(或滞纳金)金额中超过年利率24%的部分,法院不予支持。在扩张过程中,招联消费金融多次因营销、催收等问题被用户投诉。此前,用户反映招联金融涉嫌通过虚假信息诱导客户还款,用户在还款后信用额度被无故冻结,不能继续循环借贷。招联消费金融拉新也有套路。根据此前的招联活动,用户在2019年5月6日-12日邀请5个用户完成借款就奖励500无门槛购物券。当用户在活动期间邀请5个用户并完成借款,却被客服告知一周只能邀请3个,超出无效。忙于追求业绩和规模,招联为扩张业务,可能疏于管理合作商户的审核及资质。「消费金融频道」注意到,监管部门对金融消费者权益保护从乱象整治和知识教育两方面推进,尤其加大了对消费者保护乱象的打击力度。外部获客成本居高不下,部分消费金融公司被迫自建商城分期、信用支付场景,希望借此打破获客瓶颈,并提升存量用户留存率。招联消费金融的短板在于缺失自建场景,于是开始自建分期商城,与苏宁易购建立产品供应链合作,当前商城用户规模达百万。为了降低对股东方的依赖,招联也开启了平台化策略,积极与外部平台建立合作。去年,招联与天津银行合作推出了一款联合贷款产品“天天贷”,招联与支付宝等互金平台也建立流量合作关系。尽管体量占优,但更多存量巨头入场后,过于依赖股东方的业务模式让招联金融无法再有安全感。

- 相关标签:

-

账户

-

故障

-

金融