侨外澳洲移民解析税务指南,需要交哪些税、交多少税?

- 来源:中国消费金融网

- 发表于: 2019-03-29 10:48:00

- 责任编辑: bianji_pub1

之前侨外澳洲移民 曾为大家分析过,究竟哪些人需要向澳洲交税的问题。对于移民澳洲的投资人来说,搞清楚自己到底是哪个国家的税务居民...

之前侨外澳洲移民 曾为大家分析过,究竟哪些人需要向澳洲交税的问题。对于移民澳洲的投资人来说,搞清楚自己到底是哪个国家的税务居民至关重要,只有澳洲的税务居民才需要向澳洲税务机关交税。

而是否是澳洲的税务居民,不看你是否有永居身份,或是否是澳洲公民,而是看投资人在澳洲的居住时间以及和澳洲的密切程度。基本上世界大部分国家都有“183天规定”,澳洲也不例外,即一年之中你在澳洲住满183天、有密切的联系,这种情况下才是澳洲的税务居民,而且全球所得都需要向澳洲报税。

符合澳洲税务居民身份的移民群体,需要报税的税种主要包括三种:个人所得税、由企业缴纳的工资税额以及资产增值税。

澳洲的主体税种是直接税,直接税中的个人所得税又是重中之重,个人所得税占整个联邦税收收入约60%。作为澳洲的税务居民,最终在澳洲的个人应纳税款为:所得税+医疗保险税-税收抵免-已缴税款。

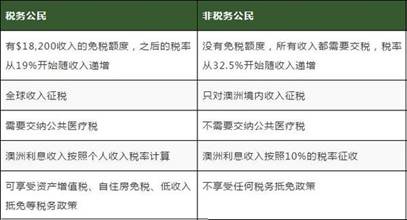

不仅如此侨外澳洲移民发现澳洲的税务居民与非税务居民在交税的细节上,也会有所区别。比如澳洲的税务居民会有1.82万澳币的免税额度,澳洲税务局只针对高于1.82万澳币的收入收税,而非税务居民在澳洲境内的所有收入都要交税,税率也比税务居民要高。

澳洲的个人所得税会根据年收入的多少进行申报,总的原则是挣得越多、交的越多。目前,澳洲的个人收入税率具体如下:

医疗保险税一般为应纳税额的2%,对于低收入者有减免,不享有澳洲本地医疗福利的居民(如非PR)无需缴纳医疗保险税。

最常见的澳洲税收抵免是低收入税收抵免和红利抵免。收入低于66667澳币的居民可以获得最多445澳币的税收抵免;红利抵免是指当投资者获得一家企业的分红时,可能会随附“扣缴税额”,因为企业已经为此支付了利润税,扣缴税额可以大幅降低投资者所获红利需要支付的个人所得税款。这也是澳洲创业移民 的人群需要注意的。

需要缴纳的第二种税种——工资税额 ,为澳洲州政府征收的税金,按照工资基数由公司缴纳,而不从员工工资中扣缴。各州政府收取的税率有所不同。当然,申报收入的时候,也可以申请税务减免。

需要缴纳的第三种税种——资产增值税 ,英文全称是Capital Gain Tax,是在澳洲有房产的移民都需要了解的,在澳大利亚出售物业、土地时需要都缴付。资产增值部分全额或部分(根据物业持有时间)计入纳税人当财年个人收入中,计算具体纳税额。澳洲公民需要申报在全世界拥有的的物业增值,而外国人则只需要申报澳大利亚的物业税。

侨外澳洲移民提醒大家值得注意的是,在确认自己是否是澳洲税务居民的同时,也需要确定自己是否仍是中国的税务居民的身份,防止自己成为全球两个国家的税务居民而被双重征税,因此在规划移民监的时候要特别留意。

作为全方位海外投资移民服务平台,侨外2019全球税务规划展 聚焦税改热点,强化税务风险,提供家庭和企业的税务规划方案,为客户提供适合的税务产品和组合。如果您有财税规划、资产配置、资产传承的需求,欢迎莅临侨外2019全球税务规划展,侨外有知名会计师、律师、经济学家,为您的资产提供切实可行的税务规划方案。

- 相关标签:

延伸阅读