调查!聚宝匯委托定投产品“换马甲”绕过网贷限额

- 来源:WEMONEY

- 发表于: 2018-03-21 16:14:40

- 责任编辑: ningdi

聚宝匯针对海航集团内部员工发行的“员工宝”产品逾期风波尚未平息,凤凰网WEMONEY在实际调查中发现,聚宝匯平台上的委托定向投资(下称“委托定投”)及网贷产品存合规争议。

聚宝匯针对海航集团内部员工发行的“员工宝”产品逾期风波尚未平息,凤凰网WEMONEY在实际调查中发现,聚宝匯平台上的委托定向投资(下称“委托定投”)及网贷产品存合规争议。

3月19日,凤凰网WEMONEY曾报道,据多名海航集团内部员工透露,原定于今年2月28日到期的“员工宝”项目出现逾期,且投资期限被“强制”延长1年。截至目前,聚宝匯尚未向海航员工披露逾期项目进展及解决方案。

根据聚宝匯官网,平台成立于2014年,由玖锡科技(北京)有限公司(下称“玖锡科技”)负责运营,主要为用户提供包括网络借贷、保险、网络小贷、基金等多类产品的交易信息中介服务。截至2018年2月28日,聚宝匯平台累计成交额超过1000亿元,累计用户数超过1900万。

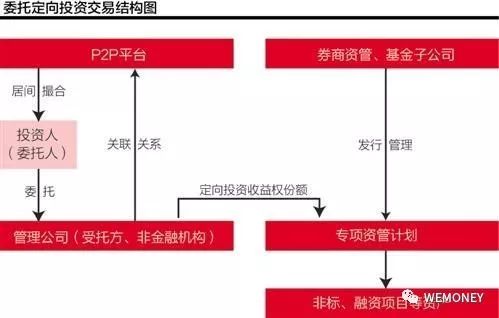

委托定投“换马甲” 涉嫌监管套利事实上,从整个行业来看,在过去很长一段时间内,委托定投这种业务模式颇受不少互金平台“青睐”。这种模式本质是平台以“委托定向”投资的名义,将资金投向包含信托收益权、资管计划等资产在内的非标固收市场。

在该模式中,互金平台名义上负责为理财产品提供居间信息服务,同时引入一家受托公司以“定向委托投资”关系设立由券商资管或基金子公司所发行的资管计划,再以该资管计划的身份进行固收类资产投资。正是因为委托定投这种模式类似于“万金油”,对于投资人来说,不易分辨究竟是资管代销还是网贷,以及销售机构有无资管代销等资格。因此,这种模式比较容易“绕过监管”。

大多互金平台所采用的委托定投模式

(图片来源:21世纪经济报道)

尽管监管尚未对委托定投这种模式进行明确规范,但由于此类业务在推广宣传、合格投资者界定及人数上限并未进行特别规范,因此业内认为其具有规避私募管理办法的监管套利嫌疑。基于此,不少互金平台陆续下线委托定投产品。

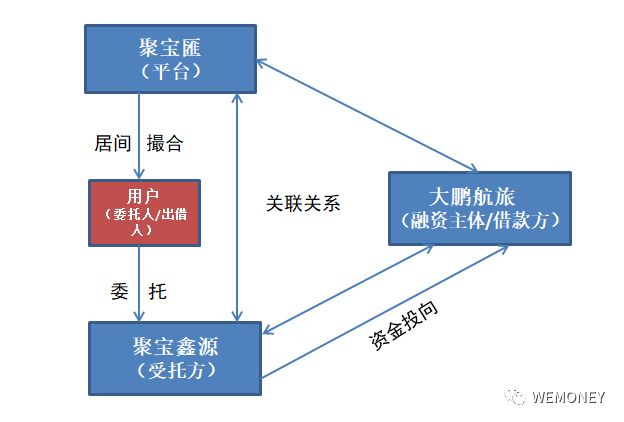

业内资深人士直言,聚宝匯平台上的委托定投产品,与其说是上述模式的“变形”,不如说涉嫌套了个“马甲”规避网贷限额规定。

凤凰网WEMONEY登录聚宝匯官网发现,委托定投产品主要由聚宝金科(北京)信息科技有限公司(下称“聚宝金科”)。后者系海航资本旗下全资子公司,于2016年4月在北京成立,注册资本1亿元。

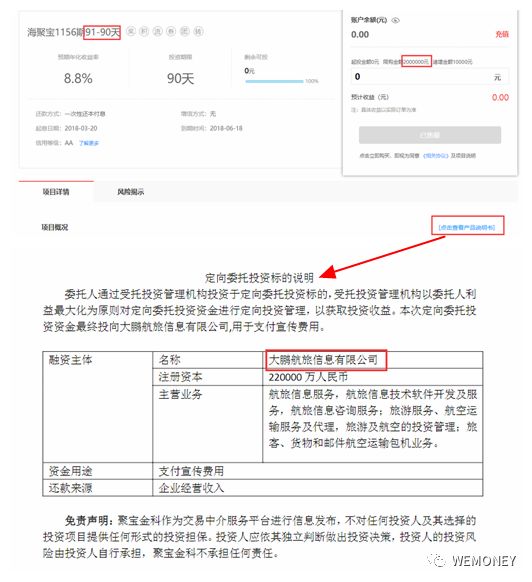

聚宝匯平台的产品说明书显示,“定向委托投资标的”是委托人通过受托投资管理机构投资于定向委托投资标的,受托投资管理机构以委托人利益最大化为原则对定向委托投资资金进行定向投资管理,以获取投资收益。

以“海聚宝1156期91-90天”产品为例,起购金额为10万元,限购金额为200万元,预期年化收益率为8.8%。根据产品说明书,资金最终投向大鹏航旅信息有限公司(下称“大鹏航旅”)。另据聚宝匯客服人员透露,该产品的受托方为聚宝鑫源资产管理(北京)有限公司(下称“聚宝鑫源”)。根据工商信息,聚宝鑫源及大鹏航旅均为海航系关联企业。

“海聚宝1156期91-90天”标的信息及产品说明书

值得注意的是,除了上述“海聚宝1156期91-90天”产品,据凤凰网WEMONEY不完全统计,以大鹏航旅作为融资主体的标的还包括:“海聚宝1156期34-90天”、“海聚宝1156期89-90天”、“海聚宝1156期90-90天”、“海聚宝1156期92-90天”、“海聚宝1156期100-90天”,这5个标的的融资额分别为149万元、200万元、200万元、100万元、1000万元。上述6个标的融资额度相加,大鹏航旅在聚宝匯平台上融资金额达到1849万元。

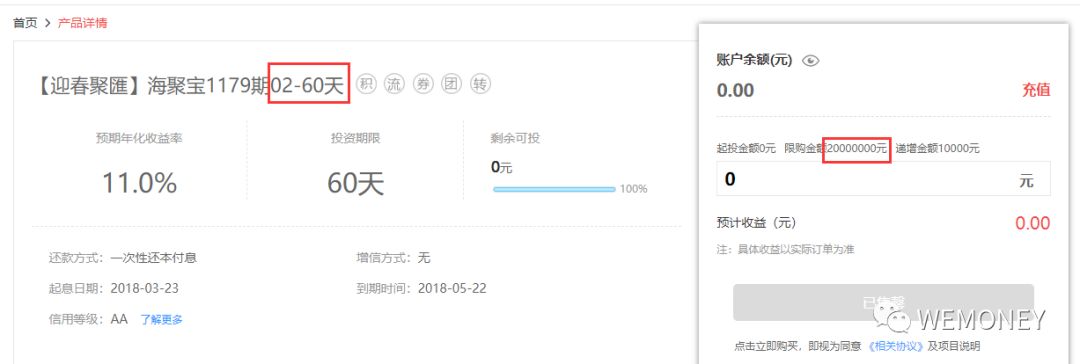

同样的案例,在聚宝匯平台上并不鲜见。据不完全统计,以海航旅游开发有限责任公司(下称“海航旅游”)为融资主体的标的涉及“海聚宝1179期01-60天”、“海聚宝1179期02-60天”、“海聚宝1179期03-60天”,三个标的融资额度共计6000万元。

据不完全统计,海航旅游在聚宝匯平台累计借款金额达到6000万元

聚宝匯委托定投产品应该如何定位?行业第三方人士于百程认为,如果按照私募来定位,这个产品并不能公开发售,需要明确界定合格投资人;如果按公募来界定,需要获取相应的牌照,并且做充分的信息披露。从具体产品资金穿透来看,投资人资金最终流向的是借款企业,实际上是企业借款。

“这个产品实际上是通过平台为关联企业融资,只是加了一个定向委托投资的形式。涉嫌通过委托定投形式绕过对自融的界定和网贷监管的限额要求,进行监管套利。”苏宁金融研究院研究员石大龙告诉凤凰网WEMONEY,平台、受托方、融资方均为关联企业,可能出现的道德风险不容忽视。

聚宝匯“换马甲”后的委托定投模式,资金最终流向

借款企业,且借款方、受托方、平台方存关联关系

此外,一私募基金高管表示,聚宝匯委托定投产品说明书中提出的“受托投资管理机构以委托人利益最大化为原则对定向委托投资资金进行定向投资管理”存在问题。“应该是普通投资者与产品、服务的风险相匹配,在定投过程中,需要给投资人做测评,进行风险评级。要符合投资者适当性原则,而不能以利益最大化为原则进行投资。”上述高管说。

针对委托定投产品的定位,聚宝匯客服人员向凤凰网WEMONEY强调,“委托定投不是网贷产品,不受监管限额限制,因此平台可以发布融资额高于100万元的标的。”

根据2016年8月的《网络借贷信息中介机构业务活动管理暂行办法》(下称《暂行办法》),本办法所指网络借贷是指个体和个体之间通过互联网平台实现的直接借贷,个体包含自然人、法人及其他组织。此外,同一法人或其他组织,在同一网贷平台的借款余额上限不超过100万元。

多名业内资深律师告诉凤凰网WEMONEY,即使出借人授权平台进行委托投资,也并不能因委托投资而否定该产品P2P的法律属性。“按照‘穿透式’监管的原则,是否属于P2P要进行实质性判断,该平台委托投资中的借款人实际仍为企业本身,受托机构仅是受托出借,实际形成的是借贷关系而非委托理财或委托投资合同关系,债权债务承担双方为融资企业和委托人。该平台作为居间方,受托机构其实再次作为居间方,并且此融资借贷是通过互联网平台撮合完成,完全符合网络借贷的形式。”

上述律师直言,在整个过程中,第三方受托机构仅起到“马甲”作用,仅是平台完成交易、规避P2P性质,进而规避大额限制的一个架构。不过,这种模式是否属于P2P,仍需监管部门进一步明确。互联网资产管理尤其是非持牌机构的受托理财仍是法律的空白领域,欠缺规范依据。在法律政策空缺的情况下,从业者极易利用监管空白进行政策套利。

网贷信披不充分? 涉嫌期限错配?值得注意的是,不久前被聚宝匯“拆分”的网贷业务,也存在不少合规争议。

2月27日,聚宝匯官网发布公告称,原“聚宝匯”平台提供的网络借贷信息中介服务由聚宝互联科技(深圳)股份有限公司(下称“聚宝互联”)负责运营的“聚宝普惠”继续提供。根据工商资料,聚宝互联于2014年5月在深圳前海注册成立,注册资本31.58亿元。

据北京商报报道,有投资者反映,在聚宝匯投资,起息3天后才能看到电子协议,存在先吸收资金再匹配债权的情况,涉嫌资金池。对此,夏骜毖曾回应称,“之所以投资者起息三天后才能看到合同,是出于生成电子签章时间和处理客户犹豫退款需求的需要,这一情况很早之前就已做调整,完全和资金池没有任何关系。”

凤凰网WEMONEY在2月13日实际投资网贷产品“海新宝TN-054”后发现,电子协议确实显示“在起息后3天生成”,而还款计划显示“暂未生成”。于百程认为,“电子协议及还款方案延迟,可能是因为平台技术能力稍微弱一些。理论上应该即时显示,比如借款人在这中间出现问题,但是投资人合同却还没有拿到手里。

与此同时,有观点认为,聚宝匯网贷业务还存在期限错配的问题。此前的2月12日,凤凰网WEMONEY曾报道,聚宝匯存在信息披露拖延及同一企业借款余额突破监管上限的情况。

以被“雪藏”的标的“海信宝-SY01-180天”和“海信宝-SY02-180天”为例,融资方均为“海南全球教育医疗产业投资管理有限公司”(下称“海南全球”),融资金额分别为100万元和85.9万元,开始募集时间分别在2018年1月31日和2018年2月1日,投资期限均为180天。据此推算,融资方海南全球在聚宝匯平台上进行融资的金额,达到185.9万元。

此后,聚宝匯官方回应称,第一个项目“海信宝-SY01-180天”于1月31日开始募集至2月1日18:00结束,募集到14.1万元。由于没有募集到限额,所以于当日晚些时候发售第二个项目“海信宝-SY02-180天”,募集金额为85.9万元。据此,两个项目募集金额共计100万元,并未超过监管限额。

不过,截至发稿前,聚宝匯官方并未向凤凰网WEMONEY提供项目募集情况、借款合同等证明材料。凤凰网WEMONEY致电融资方“海南全球”客服,对方表示内部有对接媒体的部门,但不知其联系方式。

与此同时,聚宝匯客服人员告诉凤凰网WEMONEY,“如果标的没有募集完成,但起息日到了,已经投资的用户仍然是正常起息。是否再重新募集,看募集方意愿。”

“海信宝-SY01-180天”募集金额为100万元,

聚宝匯官方回复当天仅募集到14.1万元

聚宝匯官方称“海信宝-SY02-180天”募集的85.9万元,正是

上述标的未募集完成的剩余金额

凤凰网WEMONEY注意到,“海信宝-SY01-180天”的起息时间是在2018年2月2日,“海信宝-SY02-180天”起息时间为2018年2月6日。据此,两个标的起息时间存在4天的差距。

也就是说,聚宝匯首先发布了100万元的标的,在募集到14.1万元后,认定项目募集失败,未退还出借用户,并开始计息。剩下85.9万元则以另一个新标的的形式上线,且未充分告知出借人两个标的的前后关联。

“平台发布标的募集到期后没有满标,说明此次筹款失败。流标后,款项应当按原路退回给投资人;借款人之后可以再重新调整借款利率和期限,然后发布标的。” 北京寻真律师事务所律师王德怡认为,上述做法确实存在涉嫌将标的期限进行拆分,但具体认定要根据借款合同。

多家网贷平台负责人认为,“如果借款合同明确规定在募集未成功的情况下的处理方式,包括借款利率等问题,其实也不能算是期限错配。但合规做法应是分别签署两个借款合同,也就是上面所说的14.1万元和85.9万元。现在出现这种情况,也有可能是因为信息披露不充分所造成。”

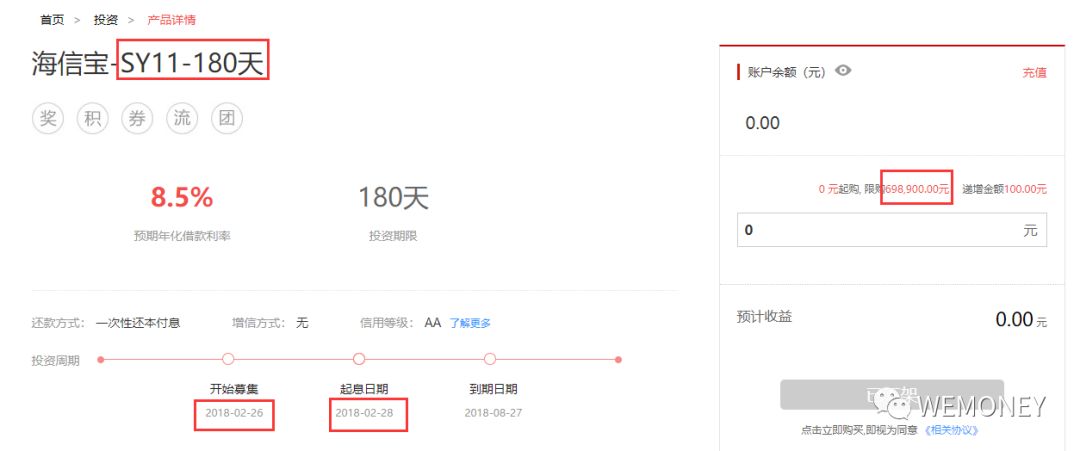

值得注意的是,与上述情况类似的还包括以“北京美汇医学检验实验室有限公司”(下称“美汇医学”)为融资方的两个标的:“海信宝-SY07-180天”、“海信宝-SY11-180天”。前者融资额度为100万元,开始募集期为2月12日,起息日期为2月23日;后者融资额度为6989000元,开始募集期为2月26日,起息日期为2月28日。两个标的的起息时间存在5天差距。

以美汇医学为融资方的两个标的也存在同样情况

“其实这里面最大的问题在于,项目还没有募集完成就开始给出借人计息。正常情况应由借款人计息,但如果资金还没到借款人账户,由谁去计息?如果是平台自己计息,那就会涉嫌资金池。”一网贷行业资深人士直言。

根据此前P2P网贷风险专项整治工作领导小组办公室向各地P2P整治联合工作办公室下发的《关于做好P2P网络借贷风险专项整治整改验收工作的通知》(57号文),以活期、定期理财产品的形式对接债权转让标的,由于可能造成资金和资产的期限错配,应当认定为违规。

与此同时,北京、深圳等地的整改要求,都对期限拆分的问题提出整改意见,列明具体的期限拆分的情形。

北京网络借贷整改要求对期限拆分、期限错配的情形的描述:借款人借款期限被拆分成多个短期(或多个短期被匹配成长期),借款人借款期限和投资人投资期限不匹配、不对应;通过发售打包散标或以债权转让类产品进行期限拆分或错配。

深圳网络借贷整改要求则指出,禁止将融资项目的期限进行拆分(期限错配),具体包括:网贷机构开展借款人借款期限和出借人投资期限不匹配的借贷撮合或出借人债权转让业务;网贷机构向出借人明示或隐性承诺出借资金可以随时提取等。

针对委托定投产品定位以及网贷标的涉嫌期限拆分等问题,凤凰网WEMONEY向聚宝匯官方求证,但截至发稿前,尚未收到聚宝匯官方回复。