首单技术服务商发行消金ABS,PINTEC旗下读秒进场

- 来源:中国网

- 发表于: 2017-08-31 15:05:59

- 责任编辑: ningdi

从2015年开始,互联网消费金融ABS一度火热发行,但时间进入2016年7月以后,场内监管收紧,对于普通的互联网消费金融公司来说,场内ABS难以实现。

从2015年开始,互联网消费金融ABS一度火热发行,但时间进入2016年7月以后,场内监管收紧,对于普通的互联网消费金融公司来说,场内ABS难以实现。

不过,有业内人士表示监管对消费金融场内ABS并没有“一刀切”,而是仔细甄别发行者的资质与实力。7月,PINTEC集团旗下智能信贷技术公司读秒宣布,由其主导的“读秒-去哪儿网拿去花第一期消费分期资产支持专项计划”在上海证券交易所成功发行。

此次读秒主导发行的ABS,是首单以独立信贷技术服务商作为主要发起人的公募互联网消费金融ABS,打破了以往发行主体主要是电商巨头和持牌金融公司的模式。此前,曾在场内发过消费金融ABS的包括蚂蚁花呗和京东白条等。

为什么大家热衷发ABS?

数据显示,截止3月1日,国内ABS已经发行了1035单,累计发行额20799.57亿元。

资产支持证券(Asset-Backed Security,简称ABS)是以资产(如消费信贷)的未来现金流作为偿付保障,在市场上发行的债券工具,根本目的是为了获取融资。

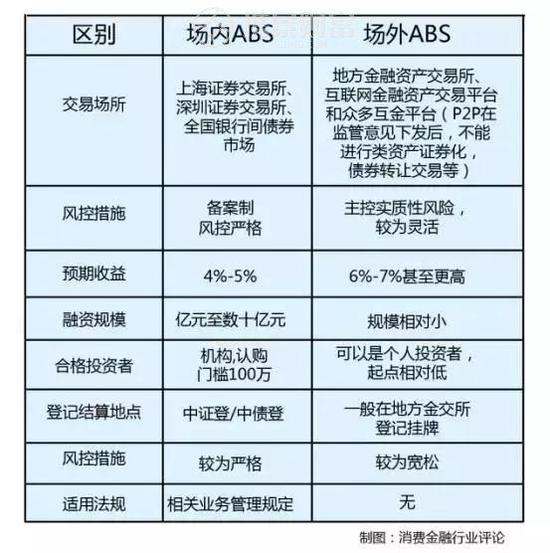

读秒所发行的场内ABS,一般指在上海证券交易所、深圳证券交易所和全国银行间债券市场交易的ABS,审核条件复杂,投资交易门栏较高。蚂蚁花呗消费信贷ABS(资产证券化)和京东金融互联网保理业务ABS相继在上海证券交易所挂牌,它们同时也是场内ABS的代表。

与场内ABS相对应的,则是场外ABS,指金融机构或企业等通过私募方式在场外份额化转让债权,参与主体只要是地方金交所、互联网金融平台等。近两年,乐信集团、买单侠等为代表的互联网金融平台则成为场外ABS融资的代表。

读秒为何会选择发行场内ABS?

一般而言,场内ABS对公司的信用背书高,融资规模相对较大,一般达到亿元至数十亿元。受相关业务管理规定保护,从而可以降低交易风险。但实际上,像读秒这样选择场内ABS的公司并不多。

绝大多数公司更愿意选择场外ABS,原因在于,场外ABS门槛更低。场内ABS筹办流程往往需要半年甚至一年的时间;对公司的资质、合规性有很高的要求;预期收益较低,一般是4%-5%。而相对而言,场外ABS、私募等投资门栏较低,流程较简便,预期收益可观,达到6%-7%甚至更高。

读秒作为独立信贷技术服务商,此次能够作为场内ABS发行主体,很大程度上代表着机构投资人和公募市场对读秒风控能力的认可。读秒精准定位在互联网消金ABS产业链中的核心位置,利用数据和技术优势,在基础资产的筛选、大数据风控等方面体现出了巨大价值,从而成功突破消费场景和用户流量的限制。

- 相关标签:

延伸阅读